In der Regel unterliegen Lieferungen und Leistungen, die einE UnternehmerIn im Inland gegen Entgelt ausführt der Umsatzsteuer. Ebenso der Eigenverbrauch und die Einfuhr von Waren in die EU.

Die Umsatzsteuer wird von den End-KonsumentInnen getragen. UnternehmerInnen agieren als Durchlaufposten und führen die eingehobene Umsatzsteuer an das Finanzamt ab. Die Umsatzsteuer, die von LieferantInnen bzw. anderen UnternehmerInnen verrechnet wird, kann bei Vorliegen der gesetzlichen Voraussetzungen als Vorsteuer beim Finanzamt geltend gemacht werden.

Die Bemessungsgrundlage für die Umsatzsteuer ist das Entgelt.

Im Normalfall beträgt der Steuersatz 20%; für z.B. Lebensmittel, Personenbeförderung, Zeitungen etc. gilt ein Steuersatz von 10%.

Die Zahllast bzw. Vorauszahlung ist selbstständig zu errechnen und mittels Umsatzsteuervoranmeldung (UVA) spätestens am 15. des zweitfolgenden Kalendermonats an das Finanzamt abzuführen (quartalsweise UVA 15.5., 15.8., 15.11., 15.2.).

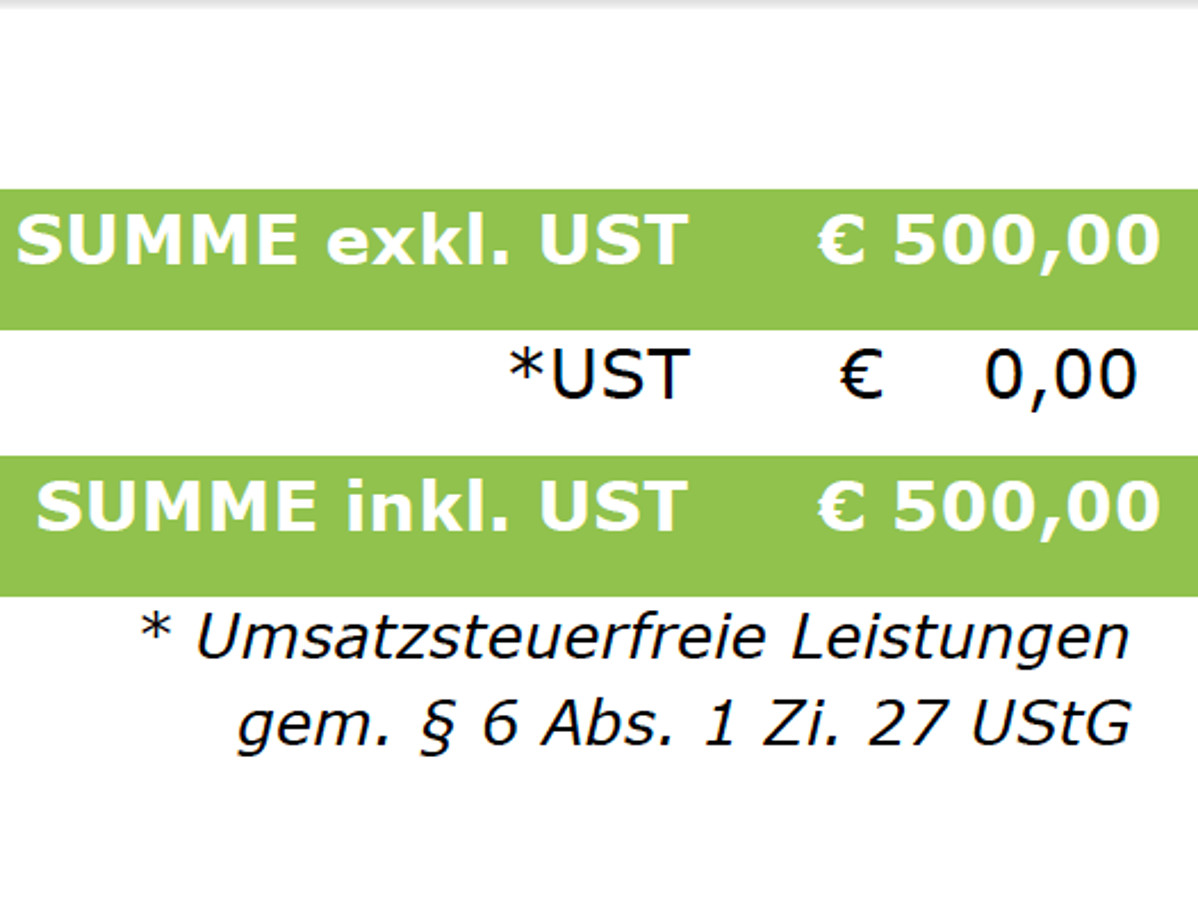

Gegenüber dem Finanzamt gibt es die Möglichkeit einer Erleichterung bei der Umsatzsteuer für KleinunternehmerInnen. Wenn die Umsätze pro Jahr 30.000 € netto nicht übersteigen, muss von den Einnahmen keine Umsatzsteuer an das Finanzamt gezahlt werden. Es darf keine Umsatzsteuer in den Ausgangsrechnungen verrechnet werden. Ein Vermerk zur Umsatzsteuerbefreiung ist auf der Rechnung anzuführen (z.B. Umsatzsteuerfreie Leistung gemäß §6 Abs. 1 Zi 27 UStG). Andererseits darf von den Ausgaben die Vorsteuer nicht abgezogen werden, es besteht also kein Vorsteuerabzug von den Eingangsrechnungen.

Eine einmalige Überschreitung von 15% innerhalb von 5 Jahren ist möglich, andernfalls ist die Umsatzsteuer für das gesamte Jahr nachzubezahlen.

Die Kleinunternehmerregelung wird automatisch angewendet, wenn dem Finanzamt im Rahmen der Betriebseröffnungsanzeige ein erwarteter Umsatz von weniger als 30.000€ gemeldet wird. Ein Verzicht auf die Kleinunternehmerregelung, sprich die Regelbesteuerung mit Vorsteuerabzugsrecht, ist zu jedem Jahreswechsel möglich. Nach der Entscheidung für die Regelbesteuerung besteht eine 5-jährige Bindung an dieses System. Erst danach kann wieder die Kleinunternehmerregelung in Anspruch genommen werden.

Unsere Empfehlung in Steuerangelegenheiten: ziehen Sie eine gute Steuerberatung zu Rate! Die Investition lohnt sich.

Weiterführende Informationen:

Bundesministerium für Finanzen (2015): Selbstständigen-Buch – Steuerleitfaden für neu gegründete Unternehmen